기재부 “가업상속공제 세제 개편, 시대 요구에 부응하는 것”

작성자 정보

- 사실 작성

- 작성일

본문

[기사 내용]

□ 2022.12.3.(토) 한겨레는 「매출 1조 기업이 ‘가업’?…시대 역행에 자가당착」 기사에서 다음과 같은 내용으로 보도

① 가업상속공제 대상을 대폭 확대하는 내용의 상속·증여세법 개정안은 단순한 부자 감세를 넘어 시대 흐름을 역행하는 자가당착

② 작은 소기업에만 어울릴 ‘가업’ 개념을 대기업급 중견기업인 매출 1조원 기업에 적용하는 것은 합당하지 않음

③ 사후관리기간 단축(7년→5년)은 가업을 물려받아 가문의 비법과 일자리를 이어가도록 하는 가업상속공제 제도의 취지에 배치되어 자기 모순적

④ 가업상속공제는 매우 예외적 제도로 보편적이지 않으며, 독일·일본 같은 일부 국가만 도입

⑤ 가업상속공제 관련 독일 헌법재판소 결정은 가업상속공제 제도가 매우 예외적임을 보여줌

⑥ 가업상속공제 확대는 결국 상속·증여세를 피해 가는 샛길을 내려는 속셈

[기재부 입장]

① 가업상속공제 세제 개편은 ‘부자 감세’가 아니라, 투자·일자리 창출을 위한 것입니다.

ㅇ 우리나라의 가업상속공제 제도는 독일·일본 등 해외 주요국 대비 적용대상 및 공제금액이 제한적이고 사후관리 요건이 엄격하여 가업상속공제 이용실적이 매우 저조*합니다.

* 국가별 이용실적 : (한국) 총 76.2만개 중소기업 중 110건<‘21년> (독일) 28,482건<’17년> (일본) 2,918건<‘20년>

- 우리나라 중소기업 경영자 중 60세 이상 비율은 30.7%까지 도달해 고령화가 진행되고 있으나, 가업상속공제 이용실적은 연간 110건(‘21년 기준)에 불과합니다.

ㅇ 경쟁력 있는 중소·중견기업이 상속세 부담으로 사업이 단절되면 일자리 감소, 사업 노하우 멸실로 인해 사회적 비용이 발생합니다.

- 중소·중견기업이 상속으로 사업이 망해서 일자리·투자가 감소하면 결국 근로자 등 중산·서민층에 더 큰 피해를 주게 됩니다.

ㅇ 우리나라의 높은 상속세 부담은 역대 정부에서도 고민한 사항입니다.

- 우리나라의 상속세 최고세율은 50%로 OECD(평균 15%) 국가 중 일본(55%)에 이어 두 번째로 높은 수준이며, 실효세율은 일본보다도 더 높습니다.

* 우리나라의 상속세 실효세율은 일본보다 높은 것으로 분석(‘16.3, 한국조세재정연구원, 「주요국의 상속·증여세제 비교분석」)

ㅇ 이러한 점을 감안하여 노무현, 문재인 정부를 포함한 역대 정부에서도 가업상속공제 제도를 확대해 왔습니다.

② 가업상속공제 제도의 취지, 해외 사례 등을 고려하면 적용대상 기업을 확대할 필요가 있습니다.

ㅇ 경영 노하우의 축적과 전수, 안정적인 고용 승계 등 가업상속공제 제도의 취지*를 감안한다면 투자·고용 창출 효과가 큰 일정 규모로 성장한 경쟁력 있는 중견기업*에게까지 가업상속공제를 적용할 필요가 있습니다.

* 적용대상 중견기업(‘18~20년 3개년 평균 매출액 적용) : (현행) 총 5,526개 중 5,127개(92.8%)→(개정안) 5,423개(98.1%) <+296개, +5.3%p>

ㅇ 가업상속공제 제도가 활성화*되어 있는 독일의 경우 기업의 규모에 대한 제한을 두고 있지 않습니다.

* 가업상속공제 실적 : (독일) 28,482건<’17년>, (한국) 110건<‘21년>

ㅇ 적용대상을 무한정 확대하는 것은 아니며, 확대하더라도 규모가 큰 중견기업이 받을 수 있는 혜택은 제한적*입니다.

* 가업 영위기간별 공제한도: (10년 이상) 200억원, (20년 이상) 300억원, (30년 이상) 500억원 <현행 기준>

ㅇ 문제는 상속이 임박한 기업은 매출액 기준을 충족하기 위해 더 이상 투자를 하지 않거나, 기업을 팔아 버리는 등 적용대상 제한으로 인한 부작용(피터팬 증후군)이 크다는 것입니다.

③ 가업상속공제 제도의 실효성 제고를 위해 글로벌 스탠더드에 맞게 사후관리 기간 단축(7년→5년) 및 고용유지 완화 등 제도 합리화가 필요합니다.

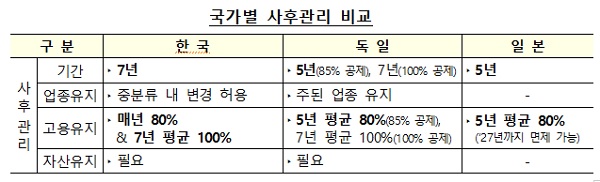

ㅇ 우리나라의 가업상속공제 사후관리 요건은 해외 주요국 대비 엄격해서 가업상속공제 제도를 활성화하고 승계기업이 기업환경 변화에 유연하게 대응할 수 있도록 제도를 합리화해야 합니다.

- 그동안 가업상속공제 제도 활성화를 위해 사후관리 요건을 지속적으로 완화했어도 요건이 여전히 엄격하여 가업승계를 원활히 하는 데 걸림돌로 작용하고 있습니다.

- ‘21년 중소기업 가업승계 실태조사(’21.12.) 결과, 중소기업 경영자의 98.0%가 가업승계 과정의 어려움으로 조세부담을 지적하였고, 88.8%가 고용유지 등 사후관리 완화가 필요하다고 답변하였습니다.

- 엄격한 사후관리 요건 등으로 인해 독일·일본 등 해외 주요국에 비해 가업상속공제 이용실적이 매우 저조합니다.

* 국가별 이용실적 : (한국) 총 76.2만개 중소기업 중 110건<‘21년> (독일) 28,482건<’17년> (일본) 2,918건<‘20년>

ㅇ 금번 세제개편안은 독일·일본 등 해외 사례를 감안하여 사후관리 요건을 합리화하려는 것입니다.

④ 유럽, 일본 등 해외 주요국들도 세대 간 기술·자본 이전을 통한 투자·일자리 창출을 위해 세제지원을 확대하고 있는 추세입니다.

ㅇ 유럽 국가들은 상속세율이 낮거나 상속세를 폐지*하였으며, 우리나라처럼 상속세율이 높은 국가(일본·독일 등)들은 가업상속공제를 대폭 허용하고 있습니다.

* OECD 38개국 중 15개국은 상속세 폐지(스웨덴(‘05), 노르웨이(’14) 등) 또는 미도입

- 일본은 단카이 세대 은퇴1」에 따른 후계자 부재 문제 등을 해결하기 위해 ‘18~27년을 ’가업승계 집중기간‘으로 정하여 가업승계 세제지원을 확대2」하고 있으며,

1」 ‘47~’49년에 출생한 일본의 베이비붐 세대(70~80년대 일본의 경제성장을 이끌어낸 세대)

2」 납부유예 비율 상향(80%→100%), 한도 폐지, 고용유지 요건 면제

- 독일은 피상속인이 지분율 25% 이상만 보유하면 기업규모에 제한 없이* 가업상속공제를 적용하는 등 높은 수준의 가업상속공제를 통해 세계에서 가장 많은 히든챔피언을 보유하고 있습니다.

* 기업 규모 제한 없이 공제한도(9천만 유로<약 1,200억 원>) 범위 내에서 공제

ㅇ 독일·일본뿐만 아니라 영국, 프랑스, 네덜란드, 벨기에 등 OECD 주요 국가들도 가업상속공제 등 가업승계 세제지원 제도를 운영하고 있습니다.

⑤ 우리나라는 ‘14년 독일 헌법재판소의 결정 취지에 부합하게 이미 운영 중입니다.

ㅇ ‘14년 독일 헌법재판소는 독일의 가업상속공제 제도 자체에 대해서 헌법불합치 결정을 한 것이 아니라, 일부 규정*에 한해 헌법불합치 결정을 한 것입니다.

* ① (적용대상 기업) 기업규모와 관계없이 대기업도 적용② (공제대상 재산) 가업상속공제 적용대상 재산에 비사업용자산도 포함③ (사후관리) 고용인 20인 이하의 영세기업은 사후관리 적용대상에서 제외

- 독일은 헌법재판소 결정에 따라 ’16년 법령을 개정하여 가업상속공제 제도를 운영하고 있습니다.

ㅇ 우리나라*는 독일 헌법재판소 결정 취지에 부합하게 이미 제도를 운영하고 있습니다.

* ① (적용대상 기업) 중소·중견기업(매출액 4천억원 미만)에 대해서만 공제 허용

② (공제대상 재산) 비사업용자산은 공제대상에서 제외

③ (사후관리) 기업 규모에 관계없이 모든 기업에 대해 사후관리 적용

⑥ 우리는 가업상속공제를 통한 부의 무상이전에 대해 제도적 안전장치를 이미 마련하였습니다.

ㅇ 가업상속공제를 통한 세부담 없는 부의 무상이전 및 조세회피 방지를 위해 가업상속공제 적용 재산에 대한 양도소득세 이월과세 제도를 이미 도입하였습니다.(‘14.1.1. 시행)

- 상속인이 가업상속공제를 적용받은 재산을 추후 양도할 때 상속개시 당시 시가가 아닌 피상속인(작고하신 분)의 취득가액을 기준으로 양도차익*을 계산하여 양도세를 과세하고 있습니다.

* (개정 전) 양도차익 = 양도가액 – 상속개시 당시 시가

(개정 후) 양도차익 = 양도가액 – 피상속인의 취득가액

- 양도소득세 이월과세 도입을 통해 상속인이 상속받은 주식 등 양도 시 피상속인의 자본이득에 대해서도 과세가 이루어지고 있습니다.

문의 : 기획재정부 세제실 재산세제과(044-215-4310)

[자료제공 :

관련자료

-

링크

-

이전

-

다음